A ZONA DO EURO NÃO RESOLVERÁ SEUS PROBLEMAS SEGUINDO A CARTILHA

|

Os problemas da zona euro decorrem das políticas emanadas da UME. Os países da zona euro abandonaram sua moeda, para trabalhar com o euro, o qual passa a ser praticamente uma divisa para eles uma vez que a política monetária é traçada pelo Banco Central Europeu (BCE) e não pelos bancos centrais dos diferentes países. Os governos não podem emitir a moeda, nem desvalorizá-la, nem financiar o seu déficit fiscal com ela.

Os que conceberam a UME (União Monetária Europeia) não consideraram que ao trabalharem os países com moeda única os diferenciais de produtividade entre eles levaria aqueles de produtividade mais alta a terem superioridade competitiva frente aos menos produtivos, pelo que os primeiros passariam a superavitários e os outros a deficitários, com dívidas elevadas, que acabariam por desestabilizar tais economias.

Rapidamente evidenciou-se que não estavam dadas em todos os países as condições produtivas, financeiras e macroeconómicas necessárias para trabalhar com moeda única e estabilidade dos mercados financeiros. Isso repercutiu-se em baixas dos seus graus de investimento (por parte das classificadoras) e em altas das suas taxas de juro para os países com altos níveis de endividamento, o que actua em detrimento do crescimento, assim como das finanças públicas e privadas, e passam a ter menos condições para encarar as obrigações financeiras.

Rapidamente evidenciou-se que não estavam dadas em todos os países as condições produtivas, financeiras e macroeconómicas necessárias para trabalhar com moeda única e estabilidade dos mercados financeiros. Isso repercutiu-se em baixas dos seus graus de investimento (por parte das classificadoras) e em altas das suas taxas de juro para os países com altos níveis de endividamento, o que actua em detrimento do crescimento, assim como das finanças públicas e privadas, e passam a ter menos condições para encarar as obrigações financeiras. |

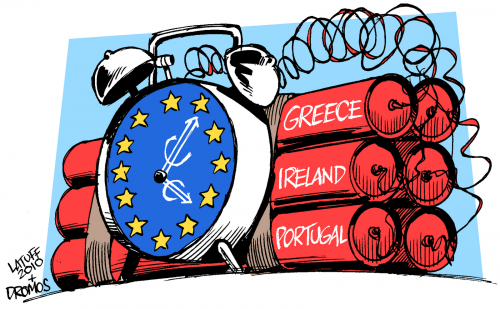

The price of capitalist failure |

A UME não unificou a política monetária, comandada pelo BCE. Todos os países membros passaram a trabalhar com uma só moeda e, em troca, a política fiscal passou a ser determinada por cada país, sem contar com o manejo da política monetária para poder flexibilizar a política fiscal. Isso circunscreveu à política fiscal tanto a receita tributária dos governos como a sua capacidade de endividamento, tendo que recorrer ao mercado para isso, uma vez que o BCE não compra diretamente dívida emitida pelos governos.

A dívida é maior no setor privado do que no setor público

Os países periféricos da zona euro passaram a ter déficit de comércio, não devido aos seus déficits fiscais e sim, sobretudo, pela falta de competitividade do sector privado que viu diminuídas suas vendas e rendimentos ao ser deslocado sobretudo pelos produtos alemães e de outros países que têm melhor produtividade e competitividade do que eles. Isso levou a que as dívidas do sector privado sejam maiores, na maioria dos países, que as do sector público (Papadimitriou e Wray, 2011).

O déficit fiscal e a dívida pública aumentaram não tanto porque os governos hajam incrementado significativamente suas despesas e sim, sobretudo, como consequência dos resgates bancários derivados dos problemas de insolvência do sector público e privado, assim como pela queda do rendimento de empresas e indivíduos, que reduziram a arrecadação tributária e daí o défice.

Não há condições endógenas de pagamento

As políticas predominantes da UME não geraram condições endógenas de acumulação para manter a dinâmica de tais economias. Levaram-nas, sim, a um contexto de alta vulnerabilidade, uma vez que têm défice de comércio exterior, nas finanças do sector privado e do governo, passando a depender do endividamento. O problema se agrava porque tão pouco geram condições endógenas de pagamento.

Apesar dos resgates bancários, prosseguem os problemas de endividamento e insolvência

A liquidez injectada na banca é mais par que esta faça frente às obrigações que tem, assim como para cobrir seus níveis de capitalização e cumprir com as demais regulamentações impostas pelo BCE, pelo que será difícil que tenha capacidade para comprar dívida dos governo e possa expandir créditos a empresas para impulsionar a produção e o emprego, pelo que não haverá geração de riqueza e rendimentos para enfrentar o pagamento da dívida, de modo que a insolvência, a instabilidade bancária-financeira e a crise recrudescem. A problemática actual não é uma crise de liquidez, é uma crise de insolvência (Wray, 2011).

Enquanto predominarem as políticas econômicas que geraram tais problemas, assim como a política de ajuste fiscal restritivo, prosseguirão os problemas de insolvência e instabilidade bancária. Concedem-se grandes quantidades de liquidez e empréstimos aos países devedores apesar de não terem condições de reverter o défice fiscal e o do comércio exterior.

O setor financeiro não quer mudança alguma das políticas predominantes

Não há debate sobre as causas da crise porque não querem que se realize mudança alguma da política predominante. Os ganhadores desta política não querem mudança. É o sector financeiro, e os que se estão a apropriar dos sectores estratégicos dos países devedores, que insiste na disciplina fiscal, que levou a reduzir a dimensão do Estado na actividade económica, ao não ter condições endógenas de acumulação e crescimento, o que leva as economias a dependerem cada vez mais da entrada de capitais, para que a política continue encaminhada a estimular a entrada de capitais, e lhe ampliem as opções de investimento.

As economias periféricas da zona euro estão sujeitas a resgates financeiros e aos fluxos de capitais

As políticas da globalização e da UME fragilizaram a maioria das economias da zona euro, uma vez que actuaram em detrimento das bases produtivas, assim como da balança de comércio externo, o que as faz depender do comportamento dos fluxos de capital assim como da disponibilidade creditícia. Isso levou a que muitas economias da zona euro dependam dos créditos para financiarem seus desequilíbrios macroeconómicas e financeiros, para permanecer dentro da UME, pelo que têm de estabelecer as políticas económicas ditadas pelo BCE e o FMI que actuam em favor do sector financeiro e continuam a agravar os problemas produtivos e os desequilíbrios macroeconómicos.

Além disso promoveram-se as reformas estruturais, que levam à privatização de empresas e activos públicos, assim como dos serviços públicos, e a reduzir a participação e dimensão do Estado na economia a fim de gerar poupanças forçadas tendentes a cobrir as obrigações financeiras.

Além disso promoveram-se as reformas estruturais, que levam à privatização de empresas e activos públicos, assim como dos serviços públicos, e a reduzir a participação e dimensão do Estado na economia a fim de gerar poupanças forçadas tendentes a cobrir as obrigações financeiras.

As políticas de resgate não resolvem os problemas da crise

A política de disciplina fiscal imposta pelo BCE e o FMI dá-se num contexto no qual o sector privado não está a investir, nem a incrementar o seu consumo, e as exportações estão a cair, passando a actuar como política pró-cíclica que aprofunda a contracção económica. - Os maiores fluxos para a banca não se traduzem em maior disponibilidade creditícia nem em flexibilização da política económica, pelo que prossegue a baixa competitividade e o défice do comércio exterior na maioria dos países da zona euro, assim como a contracção do mercado interno.

A política de disciplina fiscal imposta pelo BCE e o FMI dá-se num contexto no qual o sector privado não está a investir, nem a incrementar o seu consumo, e as exportações estão a cair, passando a actuar como política pró-cíclica que aprofunda a contracção económica. - Os maiores fluxos para a banca não se traduzem em maior disponibilidade creditícia nem em flexibilização da política económica, pelo que prossegue a baixa competitividade e o défice do comércio exterior na maioria dos países da zona euro, assim como a contracção do mercado interno.Não é através da redução de salários que sairão dos seus problemas

Ao não terem moeda própria, os países não podem desvalorizá-la para melhorar a competitividade, pelo que estão a reduzir salários e benefícios laborais para diminuir o custo do trabalho a fim de melhorar a competitividade para incrementar exportações e travar importações, e assim reduzir o défice de comércio exterior para enfrentar o pagamento do serviço da sua dívida. Apesar disso, não conseguem melhorar a competitividade frente ao seu vizinho, pois esse também está a instrumentar a mesma política, pelo que não se incrementam exportações e, em contrapartida, está-se a contrair o mercado interno, o que leva as economias à recessão.

Propostas para melhorar as condições de pagamento dos países devedores

Para que o sector público pague a sua dívida é preciso trabalhar com superávite fiscal. Ou seja, a sua arrecadação tributária deve ser superior às suas despesas. Ao fazer isso, afecta as finanças do sector privado, uma vez que passa a ser deficitário, pelo que o sector privado menos possibilidade tem de enfrentar o pagamento da sua dívida. Para evitar tal situação, é preciso que a economia trabalhe com superávite de comércio exterior, pois este permitiria melhorar as finanças do sector privado, assim como do sector público, os quais teriam melhor capacidade de pagamento das suas dívidas.

Contudo, o superávite de comércio externo é difícil de alcançar dada a baixa competitividade e a inviabilidade de desvalorizar a moeda. É necessário que os países superavitários aumentem salários e despesas públicas, para aumentar a sua procura e as suas importações e que estas provenham dos países deficitários, para que estes possam incrementar exportações e passar de défice a superávite de comércio externo a fim de que possam crescer e pagar o serviço da dívida. Isso implica decisões políticas no âmbito nacional e internacional difíceis de alcançar.

Vários países não têm condições de prosseguir da UME

Não é possível para vários países com fortes défices de comércio externo manterem-se na UME. Não têm condições produtivas e financeiras, nem macroeconómicas, para permanecerem dentro da UME. Sua permanência sustenta-se com os fluxos creditícios que recebem e o problema cresce porque não têm condições de assegurar o seu reembolso. - A UME retirou aos países membros o manejo soberano da política económica para configurar condições de crescimento, pelo que viram deteriorada sua capacidade de acumulação.

A insustentabilidade da UME

A UME gerou poucos benefícios e muitos perdedores. O ganhador foi o sector financeiro, na medida em que o euro converteu-se em moeda de curso legal internacional, o que lhe permite expandir a moeda pois o resto do mundo a poupa. Contudo, os perdedores foram os trabalhadores e os que procuram emprego, assim como o sector produtivo, sobretudo aquele que tem uma produtividade abaixo da média da zona euro e de outros países com êxito.

A recessão, o alto desemprego, a deterioração do nível de vida da população na maioria dos países da zona euro, não só compromete o prosseguimento do euro como também compromete os partidos políticos, por não responderem às exigências da maioria da população.

A recessão, o alto desemprego, a deterioração do nível de vida da população na maioria dos países da zona euro, não só compromete o prosseguimento do euro como também compromete os partidos políticos, por não responderem às exigências da maioria da população.

A saída da crise passa por políticas económicas diferentes

Há que recuperar o controle da moeda, para ter política monetária, cambial e fiscal, para atender sua esfera produtiva, incrementar a produtividade e competitividade, e reduzir o défice de comércio externo, e portanto as necessidades de entrada de capitais, assim como para gerar excedentes de recursos para cobrir suas obrigações financeiras, tanto do sector público como do privado.

Num contexto onde não há perspectivas de incrementar exportações e não há procura por parte das famílias, dado o desemprego e os baixos salários, o governo tem que trabalhar com despesa deficitária para incrementar a procura, e o mercado interno para estimular o investimento e a geração de emprego. Para evitar apostas contra a moeda, e grandes saídas de capital, e fortes desvalorizações, os países terão que regular o movimento de capitais.

A política macroeconómica não deve responder às condições de confiança exigidas pelo sector financeiro. Deve, sim, encaminhar-se para a promoção do crescimento económico e do pleno emprego e, através disso, gerar a capacidade de reembolso da dívida a fim de conseguir a estabilidade financeira e a disponibilidade creditícia a favor de empresas produtivas.

Bibliografia:

- Papadimitriou, D., e Wray, R., 2011, "Euroland in Crisis as the Global Meltdown Picks Up Spee", em Levy Economics Institute of Bard College, W.P. Nº 693, Oct.

- Wray, R., 2011, "Waiting for the Next Crash: The Minskyan Lessons we Failed to Learn", em Levy Economics Institute of Bard College, PPB, Nº 120, Oct.

Arturo Huerta González - Professor da Universidade Nacional Autónoma do México (UNAM). Comunicação apresentada no XVI Seminário Internacional "Los partidos y una nueva sociedad", 22-24/Março/2012, na Cidade do México.

Nenhum comentário:

Postar um comentário

Gratos por sua Contribuição. Foi muito gratificante saber sua opinião.